2026年金融第一张证书,先考CFA还是FRM?

“2026年想考第一张金融证书,CFA和FRM一起报行不行?网上都说这俩是‘黄金组合’,考下来能比别人多抢两年优势。”

看到这条消息,我瞬间想起了2024年的自己——当时我刚从普通二本金融专业毕业,入职了家乡的城商行做柜员,满脑子都是“考证镀金”的想法。

听同事说“双证在手,升职不愁”,我想着自己总有些基础,没多想就同时报了当年11月的CFA一级和FRM一级。

那段日子现在想起来都觉得窒息:每天下班先在单位食堂扒两口饭,就抱着电脑回家刷题,凌晨一两点睡是常态,周末连门都不出但学习效率却不高,三个月瘦了12斤。

可结果呢?双双落榜,查成绩那天我对着手机屏幕愣了半天,连哭的力气都没有。

后来我沉下心复盘,又请教了几位持证人前辈,才慢慢摸清楚金融考证的逻辑。

现在我已经顺利拿下CFA一、二级,正在备考三级,身边也有不少同学和同事找我咨询备考规划。

今天就以我自己的踩坑经历为蓝本,把2026年CFA和FRM该怎么选、除了这俩还有哪些证书值得考,一次性讲透。不管你是大学生、跨行转行者还是在职人士,都能找到适合自己的答案。

一、开篇先壁垒:

3个月血泪经验证明“双证同时考”的伪命题

先把我的核心结论摆出来:2026年考第一张金融证书,绝对不要同时备考CFA和FRM。

我当初之所以失败,不是因为不够努力,而是这两门考试从本质上就存在“不可调和的矛盾”,这三点教训大家一定要记牢。

01.知识体系和侧重点

第一,知识体系和侧重点完全是两条路,时间紧迫的情况下,混合双打简直就是越学越混乱。

CFA一级涵盖道德、经济学、财务报表分析等10个科目,核心是对于金融知识的“广度”。

比如我当时要背道德准则里的7大准则22条细则,还要记财务报表里的各种分录,刚把“权责发生制”弄明白,转头就要学FRM的定量分析。

而FRM一级聚焦风险管理基础、定量分析等4个模块,定量分析题目占比超过50%,全是VaR模型、期权定价这类需要大量计算的内容。

我经常刚背完CFA的财务概念,做FRM题时就把公式记混了,到最后两门的知识点都没学扎实。

02.时间成本

第二,时间成本远超想象,普通人根本扛不住。

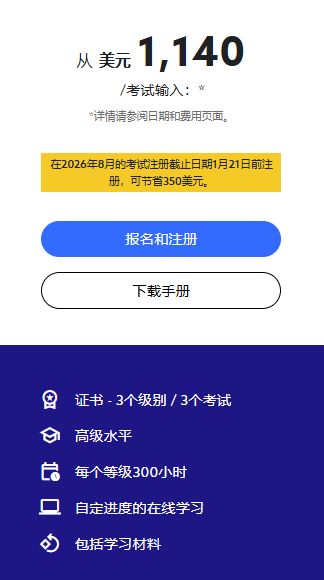

协会建议CFA一级备考303小时,FRM一级备考240小时,看似加起来543小时,但实际备考中需要复习巩固、调整节奏,刷题总结,总耗时至少要800小时。

我当时作为在职柜员,每天能抽出2、3小时学习就不错了,800小时相当于要连续学十个月,可我为了赶当年的考试,硬生生压缩到3个月,每天睡眠不足6小时。

最后身体先扛不住了,考试前一周还发了烧,发挥自然受影响。

后来我单独备考CFA一级时,用了4个月时间,每天学习2.5小时,周末多学一会儿,反而轻松很多,一次就过了。

03.职业方向选择

第三,连职业方向都没定,考了也是白搭。

我后来才发现,我当时做的柜员岗位,核心需求是客户沟通和业务办理,CFA和FRM的加持作用远不如银行从业资格证+基金从业资格证实用。

如果我一开始就想清楚自己未来想转风控岗,就会先考FRM;想转投资岗,就会先考CFA,根本不会盲目跟风双证备考。

很多人考证书前都没搞明白:CFA针对的是投资、研究、资产管理等前台岗位,FRM针对的是风控、合规等中后台岗位,两者的职业赛道完全不同,同时备考意味着你连自己要走哪条路都没想清楚。

所以2026年考第一张证书前,一定要先问自己三个问题:我现在的工作核心需求是什么?未来3年想进入金融哪个领域?我每天能稳定抽出多少时间学习?

想清楚这三个问题,选择CFA还是FRM就会清晰很多。

二、核心选择逻辑:

三类人群精准匹配方案,对号入座

我后来总结了自己和身边朋友的备考经验,发现不同背景的人,选择证书的逻辑完全不一样。

下面分在职人士、大学生、跨行转行者三类最典型的人群,给大家讲清楚该怎么选,每类都附上“证书选择+备考重点”的实操方案。

第一类:在职人士

先保现岗增值,再盯晋升目标

在职人士选证书的核心原则是“现岗位增值最大化”,不要为了“未来可能有用”而浪费时间。

在职人士的选择公式很简单,我帮大家整理好了:

01.中后台岗位

如果你做风控、合规、信用管理等中后台岗位→优先考FRM。

FRM一级帮你把工作中的零散经验系统化,二级直接对接管理岗的能力要求,考完后还能补个CDA数据分析师证书,现在风控岗越来越看重量化能力,两者结合竞争力翻倍。

02.前台岗位

如果你做投资、研究、资产管理等前台岗位→优先考CFA。

CFA一级的财务报表分析、权益资产估值,二级的行业分析框架、估值模型应用,每一部分都能直接用到工作中,考完后再考个CPA,进投行、私募的门槛就基本够了。

03.不确定晋升方向

如果你不确定晋升方向→先看公司核心业务。

如果公司以投资、理财为主,就考CFA;如果以风控、信贷为主,就考FRM。

实在拿不准,就先问部门领导:“咱们岗位晋升最看重哪方面的专业能力?”领导的建议比所谓的“黄金组合”靠谱10倍。

第二类:大学生

先定职业赛道,再抢备考黄金期

大学生其实是备考CFA和FRM的黄金人群,时间相对充裕、学习能力较强,但最大的问题是职业规划模糊,容易跟风报考。

大学生选择证书,核心是“提前对接目标岗位能力要求”,具体分三种情况:

01.前台岗位

想进投行、基金、券商前台岗位(研究员、投资经理等)→优先考CFA

备考建议:大二开始打基础,重点学数学(概率统计、线性代数)和财务会计,这两门是CFA的核心基础。

大三下学期报考CFA一级,利用寒暑假集中学习300小时以上,每天保证4-5小时学习时间。

大四毕业后报考CFA二级,毕业前通过CFA一级,找工作时绝对是加分项。

我表妹就是这么规划的,实习时面试官问她估值方法,她直接把CFA学到的DCF模型讲得明明白白,当场就被记住了。

02.中后台岗位

想进银行、保险、券商中后台岗位(风控、合规、信用评估等)→优先考FRM

备考建议:FRM的考试门槛低,对学历没要求,大学生也能考,大二重点学定量分析(微积分、概率论),考个计算机二级证书,掌握基础的Excel建模技巧。

大三报考FRM一级,利用课余时间每天学2-3小时,周末集中刷题。

大四考FRM二级,这样毕业后进风控岗的竞争力远超同龄人。

03.职业规划模糊

不确定前台还是中后台→先考CFA一级,同时考证券/基金从业资格证

理由:CFA一级的知识体系最全面,涵盖金融各个领域,能帮你快速建立金融思维框架,备考过程中你会慢慢发现自己对哪个领域更感兴趣。

而证券/基金从业资格证是金融行业的入门必备,找实习时比“裸奔”强太多。

我就是这样,考CFA一级的过程中发现自己对投资组合管理很感兴趣,后来就明确了往资管方向发展的目标。

第三类:跨行转行者

用证书补背景,精准匹配目标行业

跨行转行者选证书的核心是“用高含金量证书弥补行业经验不足”,这是最直接的敲门砖。

跨行转行者选证书,要结合目标行业的核心需求来选,我整理了三种常见的转行方向:

01.前台岗位

转行投行、资管、私募等前台岗位→优先考CPA(会计、审计科目)+CFA一级

理由:投行最看重财务能力,CPA的会计、审计是硬通货,能帮你快速看懂企业财务报表。

CFA一级能补充投资知识,比如估值模型、投资组合管理等,两者结合完美匹配投行承做、资管研究员等岗位的需求。

而且CPA考出2-3科就有面试机会,不用等全科通过。

02.风控岗位

转行银行风控、金融科技风控岗位→优先考FRM一级+CDA数据分析师

理由:FRM能帮你弥补风险管理基础的不足,而现在的风控岗位越来越看重量化分析能力,CDA数据分析师证书能证明你的数据分析和建模能力,比如用Python处理风险数据、构建风险模型等。

我有个从计算机转行金融科技风控的朋友,就是先考了FRM一级和CDA,面试时凭借数据分析案例成功入职,现在负责信贷风险模型的搭建。

03.销售、顾问岗位

转行金融销售、理财顾问岗位→优先考基金从业资格证+CFA一级

理由:基金从业资格证是入门必备,没有这个连展业资格都没有;CFA一级的投资知识能帮你更好地理解产品,给客户做资产配置方案时更专业,提升客户信任度。

我之前的一个同事从外贸转行做理财顾问,就是先考了基金从业和CFA一级,半年内就成为了团队的销冠,客户都说他比其他顾问更懂投资。

行业新闻

行业新闻

发布时间:2025-12-08

发布时间:2025-12-08

复制本文链接

复制本文链接 模拟题库

模拟题库

873

873